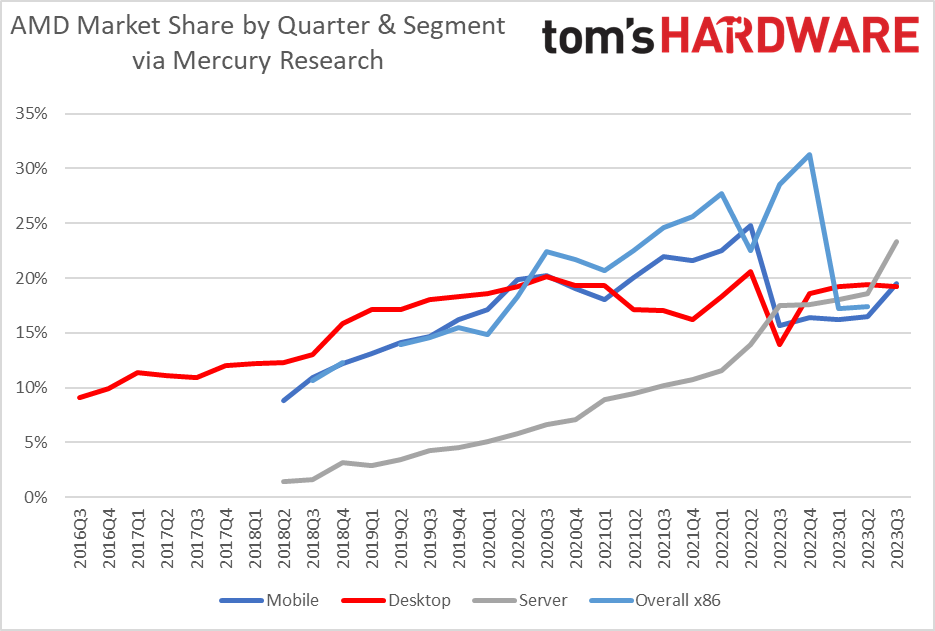

2023年第3四半期、市場の回復が遅れる中、AMDがシェアを拡大。

AMDは前四半期、サーバー、ノートPC、デスクトップPCの各市場で大幅な増収とシェア拡大を達成した。

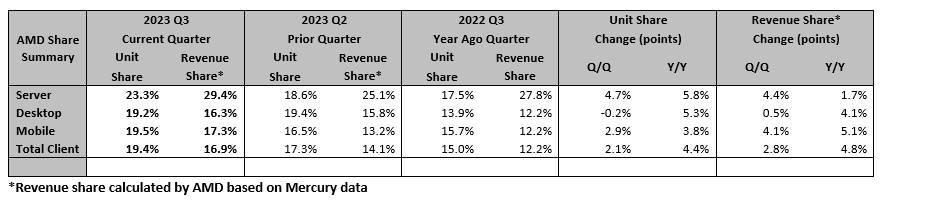

前年同期比で、AMDはデスクトップPCで5.8%、モバイルで3.8%、サーバーで5.8%のユニットシェアを獲得した。

AMDが前年同期比で獲得した現金の比率(売上高シェア)を見ると、デスクトップPCで4.1%、ノートPCで5.1%、サーバーで1.7%であった。

その前の四半期は、チップメーカーとその顧客が在庫レベルを正常化し、需給を調整しようとしたため、コンシューマーPC市場にとってもサーバー市場にとっても厳しい状況だった。

第3四半期には、PCメーカーが新学期やホリデーシーズンに向けてプロセッサーを購入し始め、サーバーメーカーが最新のEPYCやXeonプラットフォームを搭載したマシンを増産したため、2大CPUサプライヤーであるAMDとインテルの状況はほぼ正常化した。

Mercury Researchによると、2023年第3四半期は全体的にAMDがシェアを拡大し、インテルよりも幸運だったという。

Mercury Researchのデータによると、AMDは2023年第3四半期において、前四半期比でも前年同期比でもクライアントおよびサーバー向けCPUの市場シェアを伸ばしていることが判明した。

このデータにはインテルとArmの数字は含まれていないが、クライアントPCにおけるAMDとインテルの優位性を考えると、AMDの利益はインテルの犠牲の上に成り立っていると推測できる。

マーキュリー・リサーチ発表のデスクトップCPU

| 23Q3 | 23Q2 | 23Q! | 22Q4 | 22Q3 | 22Q2 | 22Q1 | 21Q4 | 21Q3 | 21Q2 | 21Q1 | 20Q4 | 20Q3 | 2Q20 | 20Q1 | 19Q4 | 19Q3 | 19Q2 | 19Q1 | 18Q4 | 18Q3 | 18Q2 | 18Q1 | 17Q4 | 17Q3 | 17Q2 | 17Q1 | 16Q4 | 16Q3 | |

| デスクトップ 製品数シェア | 19.2% | 19.4% | 19.2% | 18.6% | 13.9% | 20.5% | 18.3% | 16.2% | 17.0% | 17.1% | 19.3% | 19.3% | 20.1% | 19.2% | 18.6% | 18.3% | 18.0% | 17.1% | 17.1% | 15.8% | 13.0% | 12.3% | 12.2% | 12.0% | 10.9% | 11.1% | 11.4% | 9.9% | 9.1% |

| 四半期ごと 比較 / 年ごと比較 (pp) | -0.2 / +0.5 | +0.1 / -1.02 | +0.6 / +0.9 | +4.7 / +2.4 | -6.6 / -3.1 | +2.2 / +3.4 | +2.1 / -1.0 | -0.8 / -3.1 | -0.1 / -3.1 | -2.3 / -2.1 | +0.1 / +0.7 | -0.8 / +1.0 | +0.9 / +2.1 | +0.6 / +2.1 | +0.3 / +1.5 | +0.3 / +2.4 | +0.9 / +5 | Flat / +4.8 | +1.3 / +4.9 | +2.8 / +3.8 | +0.7 / +2.1 | +0.1 / +1.2 | +0.2 / +0.8 | +1.1 / +2.1 | -0.2 / +1.8 | -0.3 / - | +1.5 / - | +0.8 / - | - |

デスクトップPCでは、2023年第3四半期のAMDの販売台数シェアは19.2%で、前四半期の19.4%からは若干低下したものの、同社にとって異常に低い水準であった前年同期の13.9%からは大幅に上昇した。

興味深いのは、Mercury Researchのデータに基づいてAMDが算出したデータによると、AMDの売上高シェアは前四半期比でも前年同期比でも増加しており、より高価なAMD Ryzen 7000パーツへの移行によって平均販売価格(ASP)が上昇したことを示唆している。

一般的に、AMDはコンシューマー向けCPU市場全体のシェアを前四半期の17.3%から19.4%に、前年同期の15%から大きく伸ばした。

これは、2023年に同社がより高価なパーツを出荷することができたことを示す指標である。

マーキュリー・リサーチ経由のモバイルCPU

| 23Q3 | 23Q2 | 23Q! | 22Q4 | 22Q3 | 22Q2 | 22Q1 | 21Q4 | 21Q3 | 21Q2 | 21Q1 | 20Q4 | 20Q3 | 2Q20 | 20Q1 | 19Q4 | 19Q3 | 19Q2 | 19Q1 | 18Q4 | 18Q3 | 18Q2 | |

| AMDモバイル 製品数シェア | 19.5% | 16.5% | 16.2% | 16.4% | 15.7% | 24.8% | 22.5% | 21.6% | 22.0% | 20.0% | 18.0% | 19.0% | 20.2% | 19.9% | 17.1% | 16.2% | 14.7% | 14.1% | 13.1% | 12.2% | 10.9% | 8.8% |

| 四半期ごと 比較 / 年ごと比較 (pp) | 2.9 / 3.8 | 0.3 / -8.3 | -0.2 / -6.3 | +0.8 / -5.1 | -9.1 / -6.4 | +2.3 / +4.8 | +0.9 / +4.4 | -0.4 / +2.6 | +2.0 / +1.8 | +1.9 / +0.01 | -1.0 / +1.1 | -1.2 / +2.8 | +0.3 / +5.5 | +2.9 / +5.8 | +0.9 / +3.2 | +1.5 / +4.0 | +0.7 / +3.8 | +1.0 / +5.3 | +0.9 / ? | Row 2 - Cell 20 | Row 2 - Cell 21 | Row 2 - Cell 22 |

モバイルPC向けプロセッサーに関しては、AMDは出荷台数の19.5%を占め、前四半期の16.5%から増加し、2022年第3四半期の15.7%から上昇した。

それでも、2022年第2四半期のAMDのピーク時の24.8%を大幅に下回っている。

更新されたデータによれば、今後数ヵ月間に販売されるノートPCの5台目すべてがAMDプロセッサーを搭載することになる。

一方、AMDの売上高シェアは当該期間においてより速い伸びを示しており、これはASPの上昇とRyzen 7000シリーズの競争力向上を示唆している。

マーキュリー・リサーチ社製サーバー用CPU

| 23Q3 | 23Q2 | 23Q! | 22Q4 | 22Q3 | 22Q2 | 22Q1 | 21Q4 | 21Q3 | 21Q2 | 21Q1 | 20Q4 | 20Q3 | 2Q20 | 20Q1 | 19Q4 | 19Q3 | 19Q2 | 19Q1 | 18Q4 | 18Q3 | 18Q2 | 17Q4 | |

| AMDサーバー 製品数シェア | 23.3% | 18.6% | 18.0% | 17.6% | 17.5% | 13.9% | 11.6% | 10.7% | 10.2% | 9.5% | 8.9% | 7.1% | 6.6% | 5.8% | 5.1% | 4.5% | 4.3% | 3.4% | 2.9% | 3.2% | 1.6% | 1.4% | 0.8% |

| 四半期ごと 比較 / 年ごと比較 (pp) | 4.7 / 5.8 | 0.6 / 4.7 | +0.4 / +6.3 | +0.1 / +6.9 | +3.6 / +7.3 | +2.3 / +4.4 | +0.9 / +2.7 | +0.5% / +3.6 | +0.7 / +3.6 | +0.6 / +3.7 | +1.8 / +3.8 | +0.5 / +2.6 | +0.8 / +2.3 | +0.7 / +2.4 | +0.6 / 2.2 | +0.2 / +1.4 | +0.9 / +2.7 | +0.5 / +2.0 | -0.3 / - | +1.6 / 2.4 | +0.2 / - |

AMDは2017年以降、サーバー用CPUの市場シェアを徐々に拡大してきたが、2022年と2023年は同社にとって飛躍の年となり、最近の四半期でシェア拡大が急加速した。

2023年第3四半期のAMDのユニットシェアは23.3%で、前四半期比18.6%、前年同期比17.5%から上昇した。

収益シェアは前四半期比4.7%、前年同期比5.8%と大幅に増加している。

このような大幅な増加は、AMDの最新第4世代EPYCプロセッサーの高い人気に起因していると思われる。

このプロセッサーは、主要クラウドプロバイダーが社内ワークロードやパブリックインスタンスに採用したため、第3四半期にAMDのデータセンター製品で最も人気があった。

AMDから提供されたMercury Researchのデータによると、一般的にAMDは、デスクトップCPU、ノートPC用CPU、サーバー用CPUを含むすべてのカテゴリーで、CPU市場における販売台数シェアと売上高シェアの両方を伸ばすことに成功している。

Mercury Research社のDean McCarron氏のコメントと分析が今週末に届き次第、追記する。

ソース:Tom's Hardware - AMD Comes Roaring Back, Gains Market Share in Laptops, PCs and Server CPUs

解説:

AMDのマーケットシェア

AlderLakeの登場でモバイル、デスクトップで文字通りコテンパンにやられたAMDですが、23Q3ではモバイル・デスクトップ・サーバーすべての分野でシェアが回復しているようです。

Zen4はデスクトップではあまり奮っていないように感じていましたが、新製品の投入効果としてはわるくなかったようです。

※ ただし、安価になったAM4が伸びたという可能性も捨てきれないです。

正確にはデスクトップCPUでは-0.2ポイントとわずかに下がっていますが、年末に向けて新製品を準備してないことを考えると検討しているといってよいのではないでしょうか。

モバイルは新製品のPhoenix APUシリーズがかなり良かったのではないかと思います。

携帯ゲーミングPCと言う競争の無い新しい製品に採用されたのが大きそうです。

Zen3でIntel製品を性能で圧倒し、猛威を振るったAMDですが、IntelのAlderLakeでの巻き返し以降は価格や新しい製品分野への進出など、性能競争から降りて価格や新しい分野への進出で数を伸ばしています。

サーバーでは特にIntelハイブリッドの影響を受けることなく、順調にシェアをのばしているのは印象的です。

元々、Ryzenの設計はサーバーで最も有利になるように作られていますので当然と言えば当然です。

リソースを分割して顧客に公平に配分するサーバーではIntelのハイブリッドはあまり好まれません。

Ryzenは設計上CCXと言う同じブロックをコピペしてコア数を増やし、CCDと言うチップ間を高速バスで相互接続することによってマルチスレッド性能を稼いでいます。

そのため、レイテンシでは不利になります。

サーバーで一番重要なマルチスレッド性能を稼ぐためにゲームで重要なレイテンシやシングルスレッド性能を犠牲にしている形ですね。

そのため、EPYCはAlderLakeが出た後も特にXeonに対してシェアを落としたことは無いですし、順調にシェアを伸ばしています。

利益率や売り上げに最も影響が大きいサーバーの分野で順調なのでデスクトップやモバイルで多少不利になっても全く慌てていないのはそのためです。

逆にIntelはあまり金にならないモバイルやデスクトップで勝ってもサーバーでシェアを落としています。

ゲーマーから見ると、モバイルやデスクトップで負けていると全てが負けているように見えますが、業績として出てくる部分はそうではないです。

我々から見るとRaptorLake VS Ryzen 7000シリーズですが、実際に重要なのはXeon VS EPYCです。

ゲーマーとしてはちょっと寂しい話ですが、特に業績が大きく落ちているというわけではないです。

2025年からはSD以外のARMがWindowsでサポートされるようになり、nVIDIAやAMDも参入予定とされていますので、また少し変化があると思います。

Ryzen 9000シリーズ

Ryzen 7000X3Dシリーズ

Ryzen 8000GシリーズAPU(GPU内蔵)

Ryzen 5000/4000シリーズ